Neste artigo você vai ver

A taxa de juros é um dos principais elementos que impactam a economia e as finanças pessoais. Ela representa o custo do dinheiro emprestado, ou seja, o valor adicional que o tomador de crédito paga pelo valor que foi emprestado.

Essa taxa é influenciada por diversos fatores, sendo a Selic (taxa básica de juros) a principal referência no Brasil. Quando as taxas de juros estão altas, o custo do crédito aumenta, o que pode desestimular o consumo e os investimentos.

Por outro lado, taxas de juros mais baixas tornam o crédito mais acessível e estimulam a economia.

Continue a leitura para entender o que é a taxa de juros, como ela funciona, seus tipos e como ela afeta a economia, os investimentos e o seu bolso.

O que é taxa de juros?

A taxa de juros é o valor cobrado pelo credor pelo uso do dinheiro emprestado, expresso como uma porcentagem sobre o montante original.

Ela é um mecanismo utilizado por bancos e outras instituições financeiras para remunerar o capital emprestado e compensar o risco de inadimplência.

Para o tomador do crédito, a taxa de juros representa o custo adicional do empréstimo, que será pago ao longo do tempo, junto com o valor principal.

No Brasil, a taxa Selic (Sistema Especial de Liquidação e Custódia) tem um papel fundamental na determinação das taxas de juros praticadas no mercado. A Selic é a taxa básica de juros definida pelo Banco Central e serve de referência para as taxas cobradas pelas instituições financeiras.

Como as taxas de juros funcionam?

As taxas de juros são fundamentais para o funcionamento da economia, elas influenciam diretamente o custo do crédito, o comportamento do consumo e os investimentos.

Elas atuam como o “preço” do dinheiro, ou seja, o valor pago pelo tomador de crédito ao credor pelo uso do capital emprestado.

Esse valor é expresso em porcentagem sobre o montante emprestado e varia conforme o risco envolvido, o prazo do empréstimo e as condições econômicas gerais.

Cenário de baixa taxa de juros

Quando as taxas de juros estão baixas, o custo do crédito diminui, tornando o financiamento mais acessível para consumidores e empresas.

Esse cenário tende a estimular o consumo e os investimentos, pois as pessoas se sentem mais incentivadas a adquirir bens e serviços, e as empresas a expandir suas operações.

Além disso, investimentos em renda fixa, como títulos públicos e CDBs, tornam-se menos atrativos devido aos menores rendimentos, levando investidores a buscar alternativas com maior potencial de retorno, como ações ou imóveis.

Cenário de alta taxa de juros

Já no cenário de alta taxa de juros, o custo do crédito sobre, desestimulando o consumo e os investimentos.

As famílias tendem a reduzir seus gastos, priorizando o pagamento de dívidas existentes, enquanto as empresas podem adiar ou cancelar projetos de expansão devido ao aumento dos custos de financiamento.

Esse ambiente pode levar a uma desaceleração econômica, com menor geração de empregos e redução na atividade produtiva.

Por outro lado, investimentos em renda fixa se tornam mais atrativos, pois oferecem rendimentos mais elevados, atraindo investidores em busca de maior segurança e retorno.

Você também pode gostar destes conteúdos:

👉 Como usar um imóvel para conseguir empréstimo: guia completo

👉 A Avanti Open Banking é confiável?

👉 Crédito rotativo: o que é, como funciona e como evitar

Tipos de taxa de juros

Existem diversos tipos de taxa de juros, cada um com uma aplicação específica dependendo do contexto financeiro e econômico. Veja abaixo os principais tipos de taxa de juros:

Juros de Mora

Os juros de mora são aplicados quando há atraso no pagamento de uma dívida ou obrigação financeira.

Eles servem como uma penalização pelo não cumprimento do prazo acordado, incentivando o pagamento pontual.

Normalmente, essa taxa é mais alta, pois visa compensar o credor pelo tempo em que o valor ficou inadimplente.

Exemplo prático:

Se você tem uma dívida de R$ 1.000 e o prazo de pagamento venceu, com uma taxa de juros de mora de 2% ao mês, o cálculo do valor com juros seria:

Juros = Valor Inicial x Taxa de Mora

Juros = 1.000 x 0,02 = 20

O valor total da dívida após o primeiro mês de atraso seria de R$ 1.020,00.

Taxa de Juros Nominais

A taxa de juros nominal é a taxa de juros acordada entre o credor e o tomador de crédito, sem considerar a inflação ou outros custos adicionais.

Ela representa a taxa básica aplicada sobre o valor emprestado, mas não reflete completamente o custo real do crédito.

Exemplo prático:

Suponha que você tome um empréstimo de R$ 5.000,00 com uma taxa nominal de 10% ao ano. Ao final de um ano, o cálculo seria:

Juros = Valor Inicial x Taxa Nominal

Juros = 5.000 x 0,10 = 500

Logo, ao final de 1 ano, você pagara R$ 500 de juros, totalizando R$ 5.500,00.

Taxa de Juros Reais

A taxa de juros real é a taxa nominal descontada pela inflação, ou seja, ela reflete o real custo do crédito, já que considera o poder de compra do dinheiro ao longo do tempo.

Essa taxa é usada para avaliar o impacto da inflação nos financiamentos e investimentos.

Exemplo prático:

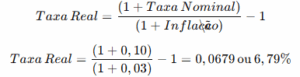

Suponha que a taxa nominal seja de 10% ao ano e a inflação do período, seja de 3%. A taxa de juros real seria:

Portanto, a taxa real é de 6,79%, refletindo o verdadeiro custo do crédito após descontada a inflação.

Juros Rotativos

Os juros rotativos são aplicados principalmente no cartão de crédito, quando o saldo devedor não é pago integralmente dentro do prazo.

Essa modalidade tem uma das taxas de juros mais altas, pois o crédito é renovado automaticamente a cada mês em que o pagamento mínimo não é realizado.

Exemplo prático:

Se você tem uma fatura de R$ 1.000,00 no cartão de crédito e paga apenas o valor mínimo, a taxa de juros rotativos de 15% ao mês será aplicada sobre o saldo devedor, no cálculo:

Juros = 1.000 x 0,15 = 150

Assim, após um mês, você terá R$ 150,00 de juros adicionais, totalizando R$ 1.150,00 a pagar.

Juros sobre Capital Próprio

Os juros sobre capital próprio são aplicados em situações em que os sócios ou acionistas de uma empresa recebem um pagamento baseado no capital que investiram na empresa.

Esse tipo de juros é usado como uma forma de remuneração do capital próprio, geralmente em empresas que distribuem parte do lucro como uma compensação para seus investidores.

Exemplo prático:

Se uma empresa decide pagar 10% de juros sobre o capital próprio de seus acionistas e o valor do capital investido por um acionista é de R$ 50.000,00, o cálculo seria:

Juros = Capital Investido x Taxa de Juros

Juros = 50.000 x 0,10 = 5.000

Portanto, o acionista receberia R$ 5.000,00 como pagamento de juros sobre o capital investido.

Como se proteger das variações da taxa de juros?

As variações nas taxas de juros podem impactar tanto as finanças pessoais quanto as empresariais.

Quando as taxas aumentam, o custo do crédito sobe, o que pode gerar dificuldades para quem possui dívidas ou depende de financiamento. Por outro lado, uma queda nas taxas pode representar uma oportunidade de obter crédito mais barato.

Para se proteger das variações da taxa de juros, é fundamental adotar estratégias financeiras que ofereçam maior segurança e flexibilidade.

Opte por taxas fixas

Uma das melhores formas de se proteger das variações da taxa de juros é escolher empréstimos com taxas fixas, já que, ao contratar um crédito com taxa fixa, o valor das parcelas não será afetado por mudanças nas taxas de juros durante o período do empréstimo, o que traz previsibilidade e facilita o planejamento financeiro.

Diversifique os investimentos

Investir em diferentes tipos de ativos pode ajudar a reduzir o risco associado às variações nas taxas de juros.

Por exemplo, em um cenário de juros altos, investimentos em renda fixa, como CDBs e Tesouro Direto, podem se tornar mais rentáveis, pois esses produtos tendem a oferecer retornos maiores com o aumento das taxas.

Já em um cenário de juros baixos, investimentos em ações ou fundos imobiliários podem ser mais interessantes, pois oferecem maior potencial de valorização.

Mantenha uma reserva de emergência

Com uma reserva financeira, você não precisa recorrer a empréstimos caros em situações imprevistas, o que ajuda a evitar o endividamento e protege seu orçamento contra aumentos repentinos nas taxas de juros.

Refinancie dívidas quando possível

Ao refinanciar suas dívidas, você pode renegociar o valor das parcelas e, em alguns casos, optar por uma taxa fixa, o que traz mais previsibilidade aos seus pagamentos.

Acompanhe o cenário econômico

Compreender o comportamento da taxa Selic e as políticas monetárias podem ajudá-lo a tomar decisões mais estratégicas, seja para obter crédito ou para investir de forma mais vantajosa.

Precisando de crédito para organizar as finanças?

Se você deseja colocar suas finanças em dia, quitar dívidas ou investir em novos projetos, a Avanti Open Banking tem as soluções certas para você.

Com opções como home equity e auto equity, você transforma o valor do seu imóvel ou veículo em crédito acessível, com taxas competitivas e prazos flexíveis.