Neste artigo você vai ver

A Taxa Selic é um dos principais indicadores econômicos do Brasil, influenciando diretamente os investimentos, o crédito e a inflação.

Compreender seu funcionamento e suas variações é essencial para investidores, empresários e qualquer pessoa interessada na economia do país.

Neste artigo, vamos explorar em detalhes o que é a Taxa Selic, seu histórico recente, como ela é definida e qual seu impacto na economia brasileira.

Continue lendo para entender melhor este importante instrumento de política monetária e como ele afeta sua vida financeira!

Qual a Taxa Selic hoje?

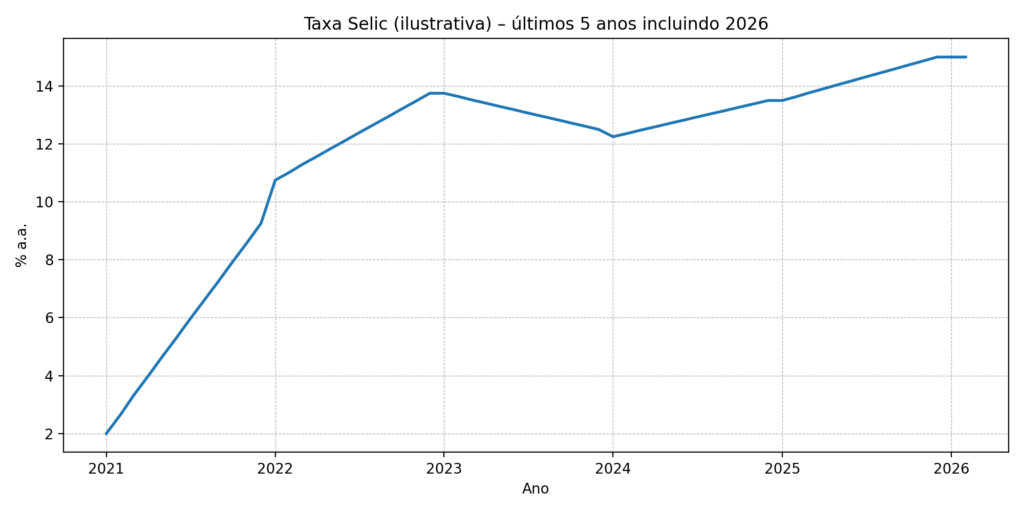

A taxa Selic está em 15,00% ao ano.

Na reunião de 27 e 28 de janeiro de 2026, o Copom manteve a taxa inalterada e reforçou que a decisão é consistente com a estratégia de convergência da inflação.

Na prática, a Selic hoje baliza o custo do crédito e o retorno de investimentos de renda fixa. Para empresas e famílias, estabilidade em patamar elevado tende a manter juros de curto prazo pressionados, enquanto expectativas de cortes nos próximos meses podem alongar prazos e reduzir gradualmente o custo médio de financiamento.

Relatórios de mercado vinham projetando início de um ciclo de quedas a partir de março, mas a sinalização oficial depende dos dados de inflação e atividade.

O que é a Taxa Selic?

A Taxa Selic, que significa Sistema Especial de Liquidação e Custódia, é a taxa básica de juros da economia brasileira.

Ela serve como referência para todas as outras taxas de juros do país, influenciando desde o rendimento das aplicações financeiras até o custo dos empréstimos e financiamentos.

Tecnicamente, a Selic é a taxa média ajustada dos financiamentos diários apurados no Sistema Especial de Liquidação e de Custódia para títulos federais.

Em termos práticos, ela representa o custo do dinheiro para os bancos nas operações de um dia entre si, tendo como garantia títulos públicos federais.

Por ser considerada uma taxa de risco zero, ela acaba servindo de base para todas as outras taxas de juros da economia.

Histórico da Taxa Selic

A trajetória recente da Selic passou por um período de cortes até meados de 2024, seguido de manutenção e, posteriormente, elevação que levou a taxa ao nível de 15,00% ao ano, onde foi mantida em janeiro de 2026.

O histórico completo por reunião, com datas de vigência e decisões do Copom, está disponível na série oficial do Banco Central. Consultar a fonte primária é a melhor forma de checar níveis e ciclos.

Para leitura estratégica, vale observar que ciclos de aperto e afrouxamento respondem à dinâmica de inflação, atividade e expectativas. Em patamares altos, a política monetária busca conter pressões de preços e ancorar projeções; em patamares mais baixos, tende a estimular crédito e investimento.

A análise por ciclos ajuda a enxergar como a Selic afeta prazos, indexadores e decisões de captação ao longo do tempo.

Quem define a Taxa Selic?

A Taxa Selic é definida pelo Comitê de Política Monetária (Copom) do Banco Central do Brasil.

O Copom é formado pelo presidente do Banco Central e pelos diretores da instituição. Eles se reúnem a cada 45 dias para avaliar o cenário econômico e definir a meta para a Taxa Selic.

O que é a Ata do Copom

A Ata do Copom é um documento oficial publicado pelo Banco Central do Brasil que detalha as discussões e decisões tomadas durante a reunião do Comitê de Política Monetária.

Ela é divulgada na terça-feira da semana seguinte à reunião do Copom, geralmente às 8h da manhã.

Este documento é extremamente importante para o mercado financeiro, pois oferece insights sobre o pensamento do Banco Central em relação à economia.

A ata inclui análises sobre a conjuntura econômica nacional e internacional, projeções para a inflação e o crescimento econômico, e as razões que levaram à decisão sobre a Taxa Selic.

Além disso, a Ata do Copom muitas vezes contém indicações sobre as possíveis direções futuras da política monetária.

Os analistas de mercado examinam cuidadosamente cada palavra do documento, buscando pistas sobre as próximas decisões do Banco Central.

Por isso, a publicação da ata frequentemente causa movimentações nos mercados financeiros, afetando as taxas de câmbio, os preços das ações e os rendimentos dos títulos.

Calendário do Copom

O Copom realiza oito reuniões em 2026, sempre em dois dias. Datas: 27 e 28 de janeiro; 17 e 18 de março; 28 e 29 de abril; 16 e 17 de junho; 4 e 5 de agosto; 15 e 16 de setembro; 3 e 4 de novembro; 8 e 9 de dezembro.

As atas são publicadas às 8h da terça-feira seguinte a cada encontro, e o comunicado da decisão sai na noite do segundo dia de reunião.

Você também pode gostar destes conteúdos:

O que influencia a Taxa Selic?

A Taxa Selic é influenciada por uma série de fatores econômicos, tanto nacionais quanto internacionais.

O Copom analisa cuidadosamente esses elementos antes de tomar sua decisão. Alguns dos principais fatores que influenciam a Taxa Selic são:

- Inflação: o principal fator considerado, pois a Selic é o principal instrumento de controle inflacionário;

- Crescimento econômico: o nível de atividade econômica pode demandar ajustes na taxa;

- Cenário internacional: taxas de juros globais e condições econômicas externas afetam a decisão;

- Expectativas de mercado: as projeções dos agentes econômicos são consideradas;

- Nível de emprego: a situação do mercado de trabalho também é considerada;

- Política fiscal: as decisões do governo sobre gastos e arrecadação influenciam a Selic.

Como a Taxa Selic afeta a economia?

A Taxa Selic tem um impacto abrangente na economia brasileira, influenciando desde o comportamento dos consumidores até as decisões de investimento das empresas.

Ela atua como uma espécie de termômetro econômico, orientando diversas variáveis como inflação, consumo, emprego e acesso ao crédito.

Inflação e consumo

A relação entre a Taxa Selic, a inflação e o consumo é estreita e inversamente proporcional. Quando o Banco Central aumenta a Selic, o objetivo principal é conter a inflação.

Isso ocorre porque taxas de juros mais altas tornam o crédito mais caro, desestimulando o consumo e, consequentemente, reduzindo a pressão sobre os preços.

Por outro lado, quando a Selic é reduzida, o crédito se torna mais acessível, estimulando o consumo.

Isso pode levar a um aumento na demanda por produtos e serviços, o que, se não acompanhado por um aumento proporcional na oferta, pode resultar em pressões inflacionárias.

Emprego

O nível de emprego na economia também é influenciado pelas variações na Taxa Selic.

Quando a taxa está baixa, as empresas tendem a investir mais, seja em expansão, seja em novos projetos, o que pode levar à criação de novos postos de trabalho.

Além disso, com o crédito mais barato, o consumo aumenta, demandando mais produção e, consequentemente, mais mão de obra.

Já quando a Selic está alta, o cenário se inverte. As empresas tendem a reduzir investimentos devido ao alto custo do capital, o que pode resultar em demissões ou, no mínimo, em uma desaceleração nas contratações.

O consumo também tende a diminuir, o que pode levar a uma redução na produção e, novamente, impactar negativamente o emprego.

Investimentos

A Taxa Selic exerce uma influência significativa sobre os investimentos, tanto de pessoas físicas quanto de empresas.

Quando a Selic está alta, os investimentos em renda fixa se tornam mais atrativos, pois oferecem retornos maiores com menor risco. Isso pode levar a um fluxo de capital para títulos públicos e outros investimentos atrelados à Selic.

Por outro lado, uma Selic baixa tende a direcionar os investidores para opções de maior risco em busca de melhores retornos.

Isso pode estimular investimentos em renda variável, como ações, e também em projetos produtivos no setor real da economia.

Juros e acesso ao crédito

A Taxa Selic serve como referência para todas as outras taxas de juros da economia.

Quando ela sobe, os bancos tendem a aumentar as taxas de juros dos empréstimos e financiamentos, tornando o crédito mais caro para consumidores e empresas.

Isso pode dificultar o acesso ao crédito, especialmente para pequenos negócios e famílias de baixa renda.

Em contrapartida, quando a Selic cai, as taxas de juros no mercado tendem a seguir o mesmo caminho, facilitando o acesso ao crédito.

Isso pode estimular o consumo de bens duráveis, como carros e imóveis, e permitir que empresas tomem empréstimos para investir em expansão ou modernização.

No entanto, é importante notar que outros fatores, como o risco de crédito e as condições econômicas gerais, também influenciam as taxas de juros e a disponibilidade de crédito no mercado.

SELIC x IPCA

Ambos os indicadores desempenham papéis centrais na determinação da saúde econômica do país e são utilizados pelo Banco Central para formular estratégias que busquem controlar a inflação e estimular o crescimento.

A SELIC, a taxa básica de juros, é usada pelo Banco Central para controlar a inflação, ou seja, regula o custo do crédito e o consumo na economia.

Já o IPCA, por sua vez, é o índice oficial da inflação no Brasil, que mede a variação dos preços de bens e serviços consumidos pelas famílias brasileiras.

Quando o IPCA, que mede a inflação, está muito alto, o Banco Central tende a aumentar a SELIC para conter a pressão inflacionária, já que juros mais altos desestimulam o consumo e o crédito.

Por outro lado, quando o IPCA está baixo, o Banco Central pode reduzir a SELIC para estimular o crescimento econômico, tornando o crédito mais acessível.

A interação entre a SELIC e o IPCA reflete a tentativa do Banco Central de manter a inflação dentro das metas estabelecidas, ao mesmo tempo em que busca um crescimento econômico sustentável.

Como a Selic afeta as empresas?

A Taxa Selic tem um impacto significativo nas operações e estratégias das empresas brasileiras. Em primeiro lugar, ela afeta diretamente o custo de capital das empresas.

Quando a Selic está alta, o custo para tomar empréstimos ou emitir dívidas aumenta, o que pode dificultar a realização de investimentos ou a expansão dos negócios.

Além disso, a Selic influencia as decisões de investimento das empresas. Com uma taxa baixa, projetos que antes não eram viáveis economicamente podem se tornar atrativos, estimulando o investimento em capacidade produtiva, inovação ou expansão para novos mercados.

Por outro lado, com a Selic alta, as empresas podem optar por investir em ativos financeiros em vez de em projetos produtivos, o que pode desacelerar o crescimento econômico.

A Taxa Selic também afeta indiretamente as empresas através de seu impacto no consumo. Uma Selic baixa tende a estimular o consumo, o que pode aumentar a demanda pelos produtos e serviços das empresas.

Já uma Selic alta pode reduzir o consumo, afetando as vendas e o faturamento das empresas. Portanto, as variações na Taxa Selic são um fator crucial que as empresas devem considerar em seu planejamento estratégico e financeiro.

Como vimos, a Taxa Selic tem um impacto direto em diversos indicadores da economia brasileiro, tanto para os consumidores quanto para as empresas.

Agora que você entendeu o impacto da Selic no seu negócio, confira o conteúdo completo que preparamos sobre empréstimo com garantia de imóvel!

Perguntas frequentes sobre a Taxa Selic

Qual é a taxa Selic hoje?

A Selic está em 15,00% ao ano, decisão do Copom em 27–28 de janeiro de 2026.

Quanto rende a Selic por mês?

Como regra de bolso, a Selic de 15,00% a.a. equivale à cerca de 1,17% ao mês pela capitalização composta.

Quando a taxa Selic vai baixar?

A decisão de baixar a taxa Selic depende de vários fatores econômicos e é tomada pelo Copom nas suas reuniões regulares. Não há uma data definida, pois isso depende da análise do cenário econômico feita pelo Banco Central.

Qual é a previsão da taxa Selic para os próximos 12 meses?

As estimativas de mercado são para uma tendência de estabilidade para alta da taxa Selic no curto prazo

O que faz a taxa Selic subir?

A taxa Selic pode subir devido a diversos fatores, principalmente quando há necessidade de controlar a inflação. Outros fatores incluem o aumento da atividade econômica, pressões inflacionárias, instabilidade no cenário internacional e desequilíbrios fiscais.